22横琴02 (111110): 中信证券股份有限公司关于珠海大横琴集团有限公司当年累计新增借款超过上年末净资产百分之二十的受托管理事务临时报告

原标题:22横琴02 : 中信证券股份有限公司关于珠海大横琴集团有限公司当年累计新增借款超过上年末净资产百分之二十的受托...

资金分层现象在跨月后逐渐缓解。周二(跨月当天),R001和DR001利差达到135bp的高位,仅低于2月末的161bp,R007和DR007的利差也达到66bp。跨月后,资金分层现象仍在,周三(月初第一天),R001和DR001利差仍然在63bp的高位,R007和DR007的利差继续上行至69bp。资金面确认宽松后,资金分层现象开始缓解,周五R001和DR001利差回落至8bp。

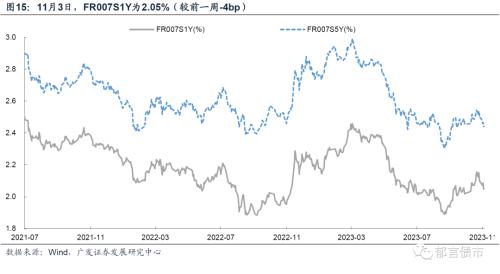

利率互换FR007S1Y持续下行。8月税期以来,FR007S1Y呈现震荡上行趋势,上周以来转为持续下行,本周五FR007S1下行至2.05%,较上周五下行4bp,FR007S1Y与7天逆回购的利差从29bp降至25bp。

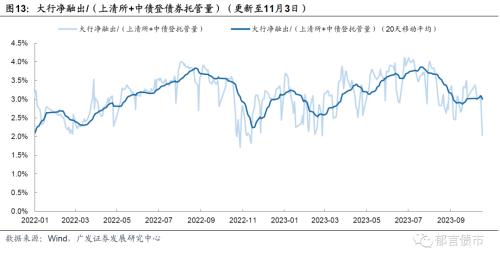

事后来看,本次月末资金利率波动,对应银行体系净融出量处于较低状态。从资金供给端来看,在跨月前四天,银行体系净融出量虽然回升至3.6-3.8万亿元,但仍然低于9月跨季前的4.4-4.6万亿元以上,表明银行体系净融出没有完全恢复,为跨月资金面波动埋下了伏笔。跨月当天降至2.7万亿元的低位,跨月后缓慢恢复,周五回升至4.2万亿元,但和前期宽松阶段的5万亿还是有差距。

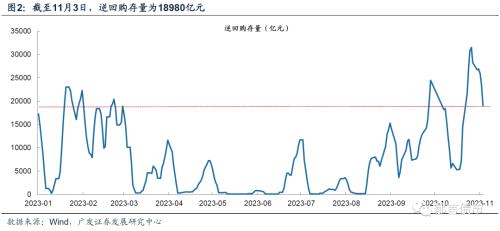

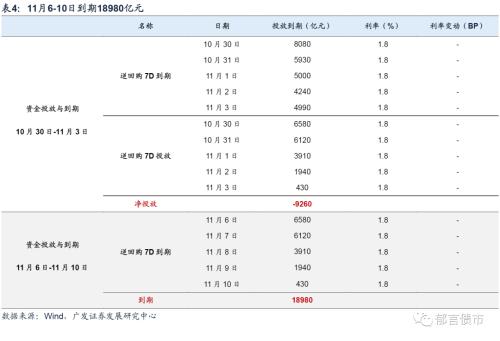

在银行自身存在较大资金缺口的情况下,市场高度依赖央行投放的逆回购资金。跨月前,央行继续维持较大的投放力度,周一至周二分别投放6580亿元、6120亿元,使得月末逆回购月维持在2.7万亿的高位,显示央行对当前资金面的呵护态度。但由于逆回购资金期限较短(通常为7天),且续作规模存在不确定性,对于银行而言,融出资金的规模也存在较大波动。跨月之后,随着资金面的逐步宽松,央行投放规模也有所下降,周三至周五实现净回笼7950亿元,截至11月3日,逆回购存量降至18980亿元,但仍然处于相对高位。 后续需要同步观察银行体系净融出的恢复以及逆回购存量情况,如果观察到银行体系净融出持续恢复至4.5万亿元以上,逆回购存量跟随降至低位,可能才是资金面趋于稳定的信号。

从影响当前资金面的两条核心线索来看,一是票据指向的信贷投放。10月末票据利率仍然维持下行,可以跨月的3个月期票据利率低至0.3%,下行幅度高于2022年同期,大行维持净买入票据,10月累计净买入3341亿元(9月累计净卖出1569亿元)。 从预测信贷的角度而言,结合全月票据利率大幅下行以及大行净买入票据的行为来看,10月信贷投放弱于9月,关键在于是否会弱于季节性。 跨月之后票据利率转上,11月3日相对10月末,1M和3M票据利率分别上行55bp、18bp至1.53%、0.48%,6M票据利率小幅下行4bp至1.04%,大行整体继续净买入,11月累计净买入66亿元。

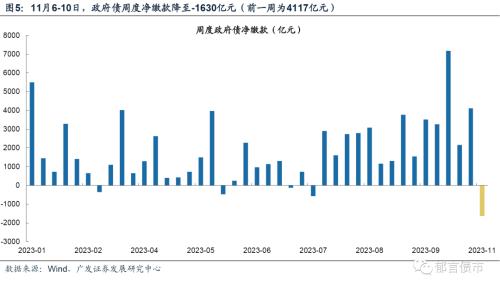

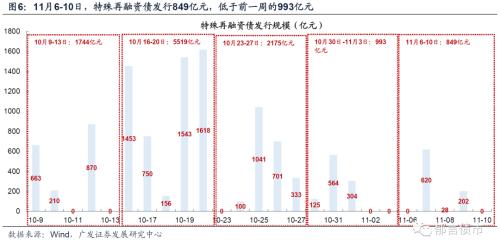

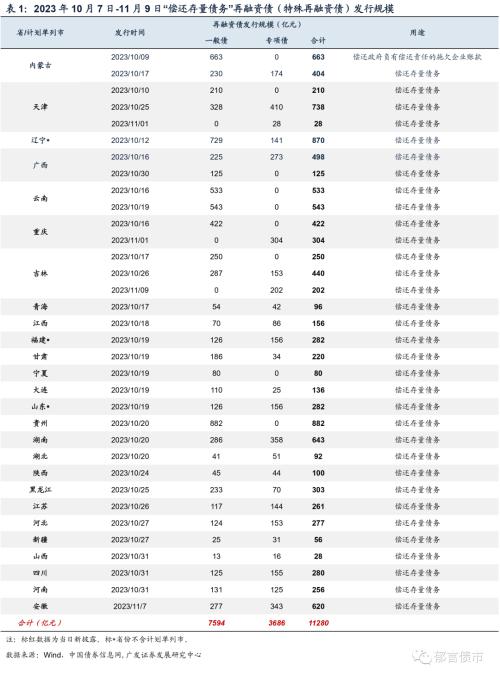

二是政府债发行节奏。11月6-10日,政府债净融资转负,降至-1630亿元,而前一周仍在4117亿元的高位,对资金面的扰动将有所下降。 主要是由于特殊再融资债发行节奏放缓, 下周计划发行特殊再融资债849亿元,低于前一周的993亿元,而10月集中发行高峰为单周发行5519亿元。

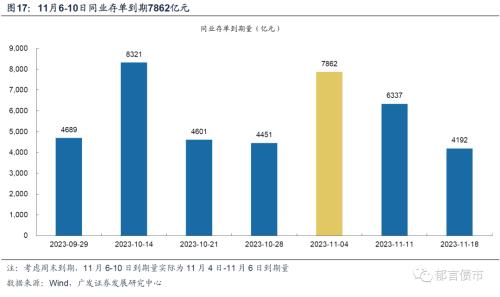

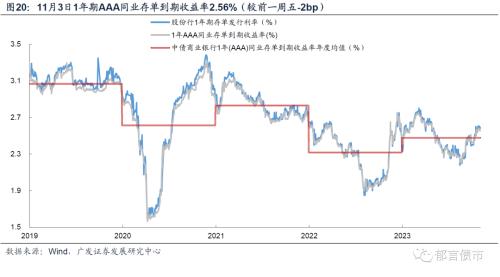

同业存单净融资转正,1年期AAA存单收益率下行至2.56%。10月30日-11月3日,同业存单发行7194亿元,净融资为2743亿元,高于前一周的1674亿元,表明当前银行负债端压力仍然较大。而随着资金面的转松,1年期AAA同业存单收益率波动下行,周五下行至2.56%,较前一周下行2bp,但仍较1年期MLF利率高出6bp。11月6-10日,同业存单到期量升至7864亿元,而后下滑至6337亿元、4392亿元。但整体来看,11月到期压力和6月跨季时相当,到期量高出10月约5300亿元。

11月6-10日,资金面关注的因素:

第一,10月为财政支出常月,月末财政支出支撑11月初流动性转松,但逆回购余额处于高位,需要关注月初资金面转松的程度和持续时间;

第二,全周逆回购到期18980亿元,到期量相对较大,其中周一和周二到期量都在6000亿元以上;

第三,政府债周度净缴款(发行缴款剔除到期)转负至-1630亿元,前一周为4117亿元。特殊再融资债发行849亿元,低于前一周的993亿元;

第四,双11网购销售,付款在确认收货前以支付机构客户备付金的形式暂时冻结,这也会减少市场的资金供给。

1

超储影响因素更新

10月30日-11月3日,央行净回笼资金9260亿元,政府债净缴款4116.5亿元。

11月6-10日,逆回购到期18980亿元,政府债净缴款-1630亿元。

2

公开市场:11月6-10日到期18980亿元

截至本周五,逆回购存量18980亿元,MLF存量56750亿元。

10月30日-11月3日,央行净回笼资金9260亿元。其中,7天逆回购投放18980亿元,到期28240亿元。

11月6-10日,逆回购到期18980亿元。

3

政府债:11月6-10日净缴款-1630亿元

按缴款日计,11月6-10日政府债净缴款(缴款剔除到期)为-1630亿元。

11月6-10日,政府债合计发行3311.2亿元。其中,地方债计划发行1131.2亿元,国债计划发行2180.0亿元。

4

同业存单:1年同业存单收益率下行至2.56%

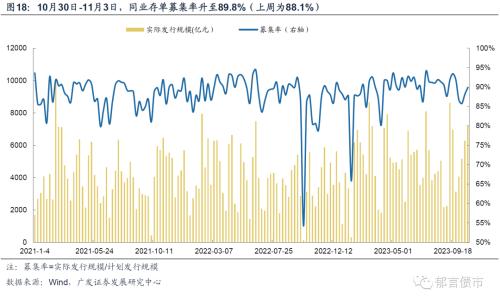

同业存单净融资增长。10月30日-11月3日,同业存单发行7194亿元,净融资为2743亿元。10月23-27日,同业存单发行6274亿元,净融资为1674亿元。募集率方面,10月30日-11月3日,同业存单募集率升至89.8%,前一周为88.1%。

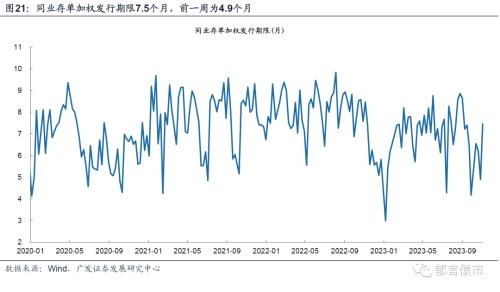

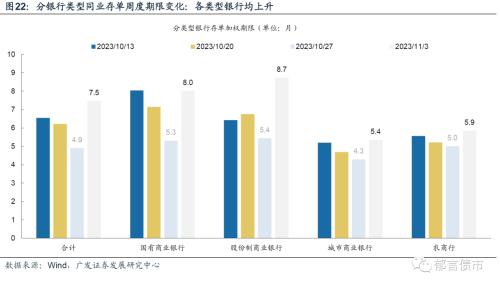

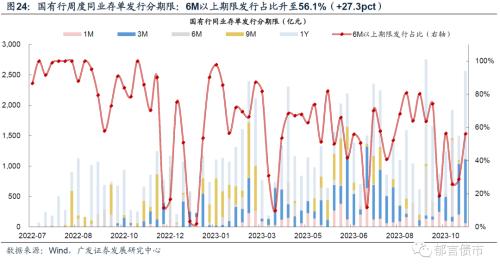

存单加权发行利率2.56%,加权发行期限拉长。10月23-27日,同业存单加权发行利率2.56%,较前一周上行1bp。存单加权发行期限7.5个月,前一周为4.9个月,各类银行加权发行期限均上升。1年期存单占分类型银行存单总发行量比例,合计46.4%(相对前一周+30.0pct),9M存单占比0.8%(相对前一周-3.6pct)。

1年期AAA存单收益率下行至2.56%。二级市场方面,10月30日-11月3日,1年期AAA同业存单收益率波动下行,周五下行至2.56%,较前一周下行2bp。一级市场方面,11月3日股份行1年期存单发行利率为2.58%,较前一周五下行1bp。

流动性框架

之一:《如何测算超储率?》

之二:《税期、政府债发行和财政支出,如何影响流动性?》

当前非电脑浏览器正常宽度,请使用移动设备访问本站!