油价上演极限反转,长下影线稳住局势,市场信心仍处于低位

要与市场保持一段距离而它的瞬息万变不过是人性瞬息万变的一个汇聚。选择这个市场,本质是选择直视错踪复杂的人性,走火入魔式的...

日本央行调整YCC、维持负利率不变,11月购债规模保持不变

备受瞩目的“全球仅存鸽派”日本央行再次调整其收益率曲线控制政策(YCC)。据日本央行政策会议决议,此后长期收益率上限以1%作为参考,提高收益率曲线控制政策灵活性。官员们认为,有必要改善YCC政策的灵活性,如果收益率上限保持刚性,副作用将变得更大。

其次,正如普遍预期的那样,日本央行维持了对金融机构存放在央行的超额准备金收取0.1%的利息——即日本央行将基准利率维持在历史低点-0.1%,并将其收益率曲线控制(YCC)政策设定的10年期政府债券收益率目标设定为0%。

其次,在利率决议之后,日本央行提前发布了与10月份计划相匹配的11月份债券购买计划。日本央行表示,取消每日固定利率购债操作参考,将通过大规模购债进行YCC,11月购债频次和规模不变。日本央行保持购买金额和操作频率不变。日本央行原计划在当地时间周二下午5点公布11月份的购债时间表。

对于债券购买计划,日本央行11月份将购买3500亿至6500亿日元的1-3年期日本国债,频率为每月4次。日本央行11月份将购买4000亿至7500亿日元的3-5年期日本国债,频率为每月4次。日本央行11月份将购买4500亿至9000亿日元的5-10年期日本国债,频率为每月4次。日本央行11月份将购买1000亿至5000亿日元的10-25年期国债,频率为每月4次。

Capital Com高级金融市场分析师凯尔·罗达评日本央行利率决议称,看起来日本央行正在采取“温和”的做法。考虑到对其实际调整政策的猜测,日本央行采取的渐进主义可能让市场感到意外。政策调整似乎仍然有可能,但不是今天。这一决定给日经指数打了一针强心剂,并在一定程度上缓解了拖累市场下跌的诸多不利因素。

这次日本央行的政策调整更加清晰,但很难令人信服。他们将YCC的上限变为“参考”利率,这增加了灵活性。总的来说,这一信息比预期的更为鸽派。因此,除非财务省采取行动,否则日元都将处于压力之下。因此决议公布后,日经225指数一度快速走高涨至0.7%,日本东证指数涨0.7%。美元兑日元短线拉涨,再次涨破150关口;10年期美债收益率短线下行4bp。

日本央行上调通胀预测,但实现通胀目标道路仍未稳

日元一直是今年表现最差的10国集团货币,在日本央行宽松政策的打压下,日元兑美元在2022年和2021年下跌了10%以上。疲软的日元推高了进口价格,从而推高了自2022年4月以来一直高于日本央行2%目标的通胀率,加大了央行采取行动的压力。面对更高生活成本的选民也给政府施加了压力。

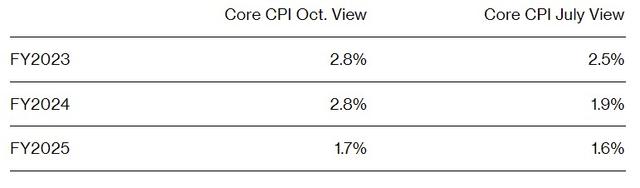

日本央行全面上调2023-2025财年核心通胀预测,分别升至2.8%、2.8%和1.7%,此前为2.5%、1.9%和1.6%。日本央行一个主要挑战是解释离实现通胀目标还有多少时间。一年半多来,日本物价涨幅一直高于日本央行2%的目标,促使日本政府出台了一系列措施,以限制物价上涨引发的生活成本紧缩,预计本周晚些时候将出台更多的经济刺激方案。东京10月份消费者通胀意外加速,将给政策制定者增加压力。上周五的数据显示,东京不含生鲜食品的价格上涨了2.7%。该数据是反映日本全国通胀趋势的领先指标。这让人不禁疑惑,日本央行为何要继续维持刺激政策。

不过,知情人士说,距离实现这一目标还有一段距离,最新的看法是,尽管取得的进展基本符合预期,但在经历了几十年来的通缩困扰后,日本央行仍未实现将通胀稳定在2%的目标。日本央行周二也表示,明年及以后工资增长可能不如预期,导致物价下行,将继续耐心实施货币宽松政策,直到实现稳定的2%通胀。不过,该央行也指出,2023财年的物价前景风险倾向上行。

瑞穗证券首席日本策略师Omori Shoki表示,鉴于通胀前景上升(以及美国收益率上升的前景),日本央行可能认识到吸引投机活动的潜在风险,这些投机活动会进一步推高收益率。作为回应,日本央行需要尝试进行微调。他们不想设定1.5%这样的目标,因为这只会让投机投资者继续挑战日本央行。他们希望看到更强劲的工资增长,(然后)才会对政策做出动态调整。

YCC政策仍充满挑战

日本央行此次进一步放宽YCC,也被视为在为后续政策正常化、废除YCC铺路。三井住友亚洲宏观战略主管Jeff Ng表示,目前看起来日本央行正在慢慢朝着取消收益率曲线控制的方向迈进,因此当前的行动是在全球收益率保持高位的背景下提高灵活性的一系列举措的一部分。

不过,日本央行在YCC问题上面临着一个难题,采取行动或不采取行动都要付出代价。一方面,在全球经济形势仍不明朗的情况,日本央行依然寻求维持宽松政策稳定实现通胀目标。但另一方面,在与全球央行政策分歧持续扩大的情况下,温和地调整YCC会削弱日本央行刺激政策的力度,目前日本央行在经历了10多年的大规模资产购买之后,似乎正在接近稳定的通胀目标。这也可能向伺机而动的市场投机者发出担忧的信号。例如,2021年澳洲联储收益率目标的崩溃,显示出给市场参与者一种央行正在逃跑的印象的风险。市场最近的定价也在疯狂挑战日本央行的政策。

瑞银资产管理公司投资组合经理Tom Nash表示,日本央行将在1%左右购债,但不是无限制的,他们已经表明了自己的立场。通过所有调整过的语言看,事实是日本央行正在拆除YCC。如果在每次市场接近时就改变收益率上限,那么收益率上限就不是收益率上限了。

因此,日本央行只能选择较为折中的做法。索尼金融集团高级经济学家Takayuki Miyajima表示,总体而言,今天的利率决定比市场预期的更为温和。一是日本央行即使允许10年期日本国债收益率突破1%,它也计划在收益率上涨过快的情况下采取任何措施来控制收益率。二是它的通胀预测也很保守,2024年的核心-核心通胀预测低于2%。这意味着,在日本央行退出负利率政策之前,还有一段路程要走。

当前非电脑浏览器正常宽度,请使用移动设备访问本站!