油价上演极限反转,长下影线稳住局势,市场信心仍处于低位

要与市场保持一段距离而它的瞬息万变不过是人性瞬息万变的一个汇聚。选择这个市场,本质是选择直视错踪复杂的人性,走火入魔式的...

核心观点

事件:2月人民币贷款新增1.81万亿元,前值4.90万亿元;社融新增3.16万亿元,前值5.98万亿元,存量同比增速9.9%,前值9.4%;M2增速12.9%,前值12.6%;M1增速5.8%,前值6.7%。

核心观点:2月新增融资再超市场预期,企业中长期信贷延续强劲态势,预期改善和政策引导是主要驱动因素。企业端,生产预期改善、信贷政策引导和产业政策扶持,驱动企业信贷供需两旺;居民端,消费和购房活动回暖驱动居民信贷改善,但居民存款依然维持高增速指向消费预期仍未改善,购房预期改善的持续性也有待后续数据验证。同时,表面矛盾的强信贷和弱通胀,实则均指向投资强、消费弱的复苏初期内需图景。

向前看,“节奏要稳”的政策诉求有望平抑新增社融的强劲态势,增速的稳定性仍有赖于居民预期改善,货币政策进一步转向依托结构性工具发力,降准维护流动性合理充裕的可能仍在。<?XML:NAMESPACE PREFIX = "O" />

新增社融的强劲态势有望放缓,但短期内仍有望持续高于去年同期水平,增速回升的斜率有赖于居民预期改善。

一则,疫情扰动消退有望驱使生产经营预期继续改善,叠加新增专项债支撑基建配套融资需求,企业融资需求有望延续旺盛;同时,政策层对于信贷投放适度靠前发力的诉求仍在,但3月以来政策曾先后表态“货币信贷总量要适度节奏要平稳”和“不盲目追求信贷高增”,信贷资源投放可能会更加注重平滑增速波动。

二则,居民部门仍是当前融资的短板,引导其合理改善预期是社融增速趋势性回升的重要条件。2月居民部门净融资的环比改善,一定程度上受益于春节错位对居民消费和购房活动的扰动,考虑到在此之前,居民部门新增净融资已经连续15个月同比收缩,并且居民存款持续保持较高增速,单月融资数据的改善难以表征居民预期的扭转。

强信贷弱通胀,映射出内需依然冷热不均的宏观图景。

持续强劲的PMI和信贷数据,似乎表明经济复苏节奏正在加快,但2月消费者通胀却明显弱于市场预期,使得市场对内需修复动力和持续性的担忧再起。这种宏观数据表面的矛盾性,在数据结构和特性层面,对宏观经济图景的映射却是统一的。

结构层面,通胀和信贷数据均指向投资强、消费弱的内需现实,符合经济复苏初期的结构特征。信贷数据来看,企业贷款持续同比多增,并且资金主要流向基建和制造业领域,与基建投资和制造业投资的高景气度相匹配;而居民部门新增净融资连续15个月同比收缩,2月同比扩张也在一定程度上是受益于春节错位,表征消费和购房预期仍未出现明显改善,商品房销售情况又在很大程度上影响着房企的投资意愿,映射出消费和房地产投资仍然较为疲弱。

通胀数据来看,PPI全部工业品、PPI生产资料环比,分别由上月的-0.4%、-0.5%回升至0%、0.1%,表明工业生产恢复加快,印证投资端的景气延续,而螺纹钢和玻璃的价格分化,又表明投资景气主要集中于基建和制造业领域,房地产投资的改善则较为疲弱。CPI环比增速仅录得-0.5%,看似弱于季节性,实则基本符合春节次月的历史规律,但符合季节性规律的价格数据,恰恰反映出消费复苏的力度不足以削弱春节效应,即消费的复苏路径仍是弱复苏,与居民消费信贷的表现一致。

另外,消费者通胀更多是同步或滞后于经济活动,而信贷数据则往往领先于经济活动。2月居民信贷数据的环比改善,在剔除春节错位扰动后,也表征着需求改善的迹象,但仍需后续数据的持续验证。

风险提示:政策落地不及预期,新冠二次感染高峰超出预期,房地产链条修复节奏不及预期。

一、强信贷弱通胀,内需究竟如何?

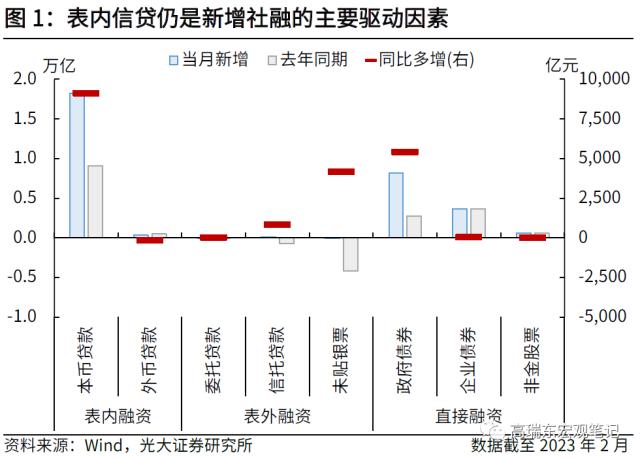

预期改善和政策引导驱动新增融资再超预期,人民币贷款、政府债券和未贴现汇票是主要贡献因素。2月新增社融3.16万亿元,大幅超出市场预期 (Wind一致预期为2.08万亿元,上沿在2.64万亿元左右),同比多增1.95万亿元;2月新增人民币贷款1.81万亿元,同样明显超出市场预期(Wind一致预期为1.43万亿元,上沿在1.65万亿元左右),同比多增5928亿元。预期改善和政策引导仍是主要驱动因素,信用扩张的强度和持续性,仍依赖于居民预期和房地产链条融资的进一步企稳。

融资方式方面,社融口径下的人民币贷款、政府债券和未贴现汇票,分别同比多增9241亿元、5416亿元和4158亿元,是2月新增社融的主要贡献项;另外,企业债券新增净融资也由1月同比收缩4352亿元,转为同比多增34亿元,理财赎回风波和信用债收益率调整的影响有所减弱,但在信贷政策支持等因素影响下,部分企业债券融资需求仍在向信贷需求转化。

融资主体方面,企业、居民和政府新增净融资,分别同比扩张8564亿元、5451亿元和5416亿元,共同驱动2月新增社融维持强劲态势。其中,企业部门主要源于疫情过峰后产需预期改善、信贷政策引导和产业政策扶持等多方合力;而居民部门新增净融资在连续15个月同比收缩后,2月转为同比扩张,居民预期可能正在筑底。

政府端,2月政府部门新增净融资同比扩张5416亿元,前置发力仍是政府债券融资的主基调。2023年跟2020年和2022年类似,同是“稳增长”诉求较强的年份,财政部也均在前一年度末提前下达了次年的部分专项债务新增额度,因而,政府债券发行节奏都有明显的前置倾向。同时,由于今年春节假期前置到1月,而2022年春节在2月,对1-2月政府债券融资节奏形成了一定扰动,使得1月政府债券新增净融资同比收缩,但扩大了2月同比扩张的幅度,后续政府债券融资节奏的波动性有望趋于平缓。

企业端,生产预期改善增强融资需求,叠加银行较强的信贷投放诉求,供需两端驱动企业新增净融资大幅同比扩张。2月非金融企业部门新增信贷1.59万亿元,同比多增3681亿元,其中,企业中长期贷款同比多增6048亿元,显著高于往年季节性水平,企业中长期新增贷款已占新增贷款总额的68.32% (6MMA),信贷资金的主要流向应为基建和制造业等领域。

一则,疫情过峰后,企业产需两端景气度连续两个月大幅改善,生产扩张驱动信贷需求升温。2月制造业PMI分项数据显示,生产、新订单、采购量和生产经营活动预期,均呈现大幅同比扩张,在实体企业产需两旺的驱动下,企业融资需求也出现升温。

二则,政策层稳定信用扩张的诉求依然强烈,国常会和信贷座谈会多次强调稳定信贷。1月10日,央行等部委召开主要银行信贷工作座谈会,提出“合理把握信贷投放节奏,适度靠前发力…及时跟进政策性开发性金融工具配套融资,延续发挥好设备更新改造专项再贷款和财政贴息政策合力”,表明政策层对于稳定合理信用扩张的诉求依然较强。

三则,信贷政策、财政政策和产业政策合力引导制造业信贷扩张。2022年9月国常会要求“设备购置和更新改造新增贷款…中央财政贴息2.5个百分点”,2月9日,央行和财政部联合下发《关于继续做好部分领域设备更新改造专项再贷款和财政贴息工作的通知》,决定延长设备更新改造贷款的再贷款和贴息政策,将贷款资金投放时间延长至2月28日。同时,逾半数省份计划继续支持企业进行技术升级与改造。因而,信贷政策、财政政策和产业政策仍在合力引导制造业信贷扩张。

居民端,消费信贷和按揭贷款均实现同比改善,但是否指向居民预期改善,仍有待于后续数据验证。2月居民部门新增净融资同比多增5451亿元,其中,短期信贷同比多增4129亿元,中长期信贷同比多增1322亿元。

一方面,疫情对居民生活半径和消费意愿的影响均逐渐走弱,2月非制造业PMI商务活动指数进一步扩张至56.3%,伴随着居民消费的修复,居民消费信贷也呈现出环比改善态势。同时,由于新增贷款利率明显低于存量房贷利率,部分新增居民短期信贷或用于置换存量房贷,因而,居民消费复苏的持续性和斜率仍有待于后续数据验证。

另一方面,从30个大中城市的商品房销售数据来看,2月商品房销售呈现环比扩张态势,剔除春节假期因素扰动后,居民购房预期和购房活动同样呈现改善态势,但由于按揭贷款利率远高于理财产品预期收益率,按揭贷“早偿”倾向愈发明显,导致以按揭贷为主的居民中长期贷款表现弱于商品房销售数据。

强信贷弱通胀,映射出内需依然冷热不均的宏观图景。持续强劲的PMI和信贷数据,似乎表明经济复苏节奏正在加快,但2月消费者通胀却明显弱于市场预期,使得市场对内需修复动力和持续性的担忧再起。这种宏观数据表面的矛盾性,在数据结构和特性层面,对宏观经济图景的映射却是统一的。

结构层面,通胀和信贷数据均指向投资强、消费弱的内需现实,符合经济复苏初期的结构特征。信贷数据来看,企业贷款持续同比多增,并且资金主要流向基建和制造业领域,与基建投资和制造业投资的高景气度相匹配;而居民部门新增净融资连续15个月同比收缩,2月同比扩张也在一定程度上是受益于春节错位,表征消费和购房预期仍未出现明显改善,商品房销售情况又在很大程度上影响着房企的投资意愿,映射出消费和房地产投资仍然较为疲弱。

通胀数据来看,PPI全部工业品、PPI生产资料环比,分别由上月的-0.4%、-0.5%回升至0%、0.1%,表明工业生产恢复加快,印证投资端的景气延续,而螺纹钢和玻璃的价格分化,又表明投资景气主要集中于基建和制造业领域,房地产投资的改善则较为疲弱。CPI环比增速仅录得-0.5%,看似弱于季节性,实则基本符合春节次月的历史规律(图7),但符合季节性规律的价格数据,恰恰反映出消费复苏的力度不足以削弱春节效应,即消费的复苏路径仍是弱复苏,与居民消费信贷的表现一致。

另外,消费者通胀更多是同步或滞后于经济活动,而信贷数据则往往领先于经济活动。2月居民信贷数据的环比改善,在剔除春节错位扰动后,也表征着需求改善的迹象,但仍需后续数据的持续验证。

新增社融的强劲态势有望放缓,但短期内仍有望持续高于去年同期水平,增速回升的斜率有赖于居民预期改善。一则,疫情扰动消退有望驱使生产经营预期继续改善,叠加新增专项债支撑基建配套融资需求,企业融资需求有望延续旺盛;同时,政策层对于信贷投放适度靠前发力的诉求仍在,但3月以来政策曾先后表态“货币信贷总量要适度节奏要平稳”和“不盲目追求信贷高增”,信贷资源投放可能会更加注重平滑增速波动。

二则,居民部门仍是当前融资的短板,引导其合理改善预期是社融增速趋势性回升的重要条件。2月居民部门净融资的环比改善,一定程度上受益于春节错位对居民消费和购房活动的扰动,考虑到在此之前,居民部门新增净融资已经连续15个月同比收缩,并且居民存款持续保持较高增速,单月融资数据的改善难以表征居民预期的扭转。

居民存款保持较高增速,“超额储蓄”并未出现释放迹象。2月M1同比增速为5.8%,较上月下行0.9个百分点,主要源于春节错位导致的高基数;M2同比增速为12.9%,较上月上行0.3个百分点,信贷强劲扩张仍是主要贡献,M1-M2同比增速差值由上月的-5.9个百分点走阔至-7.1个百分点。1-2月居民累计新增存款6.99万亿元,较去年同期多增1.87万亿元,2月住户存款同比增速上行1.1个百分点至18.3%,表明居民部门的储蓄意愿依然强劲,疫情期间积累的“超额储蓄”并未出现释放迹象。

向前看,宽货币力度随着经济复苏会渐趋缓和,广义货币供应量M2增速有望回落,资金利率中枢也将围绕政策利率震荡。在疫情冲击逐渐减弱后,经济修复的稳定性和持续性将进一步增强,宽货币的发力强度将会逐渐收敛。同时,在去年财政发力的过程中,消耗了部分往年财政结余资金和央行结存利润,推动了财政存款和央行结存利润向私人部门的转移,今年财政结余资金向私人部门的转移力度将会明显走弱。因而,宽货币力度趋缓、财政结余资金转移走弱,叠加高基数效应,将会共同推动广义货币供应量M2增速显著回落。

二、全球观察

美国10年期国债收益率下行,通胀预期下行。3月10日,美国10年期国债收益率收于3.70%,较上周末下行27个基点;法国10年期国债收益率较上周末下行19个基点至3.01%;德国10年期国债较上周末下行15个基点至2.55%。美国10年期国债隐含的通胀预期较上周末下行26个基点至2.26%,实际收益率较上周末下行。

美国10年期和2年期国债利率期限利差震荡下行。本周美国10年期和2年期国债期限利差震荡下行,最终收于-0.90%,较上周末下行1个基点。截至3月9日,美国AAA级企业期权调整利差较上周末上行3个基点,为0.59%,美国高收益债期权调整利差较上周末上行22个基点至4.27%。

全球股市和大宗商品价格普遍下跌。本周(3月6日至3月10日)美国股指普遍下跌,标普500收跌4.55%,纳斯达克收跌4.71%;欧洲股市普遍下跌,德国DAX收跌1.27%,法国CAC40收跌1.73%;亚洲股市涨跌分化,上证综指收跌2.95%,恒生综指收跌6.07%,日经225收涨0.78%。大宗商品价格方面,工业品、农产品(000061,诊股)和贵金属价格涨跌分化。

美联储主席鲍威尔表示,尚未就未来加息步伐做出任何决定。3月8日,美联储主席鲍威尔表示,美联储对未来加息的选择持开放态度,尚未决定本月下旬的联储会议上要公布怎样的加息幅度,即将公布的经济数据将强烈影响这次会议的利率决策。如果整体数据暗示有必要加快(货币)紧缩,我们将准备加快加息步伐。恢复价格稳定可能需要我们一段时间内保持限制性的货币政策立场。

前美国财政部长萨默斯表示,美联储有近五成可能性会加息到6%甚至更高。3月11日,据财联社报道,前美国财政部长萨默斯表示,美联储将基准利率上调至6%或更高水平的可能性接近五成。他表示,“我现在的猜测是,政策利率有接近50%可能性会达到6%或更高”。萨默斯讲话前公布的非农就业数据显示,就业增长超预期,失业率上升,平均时薪增速有所放缓。他表示,该数据报告喜忧参半,难以解读,但从更广泛的角度来看,美联储目前的利率不足以对经济增长构成很大限制性。

欧洲央行管委维斯科表示,可能在没有前瞻性指引的情况下逐次会议决定利率。香港万得通讯社报道,3月8日,欧洲央行管委维斯科表示,不赞同欧洲央行同事们关于未来和长期加息的相关说法,欧洲央行理事会已同意在没有前瞻性指引的情况下逐次会议决定利率。

日本银行公布3月利率决议,维持货币政策不变。3月10日,日本银行公布3月利率决议,将短期政策利率维持在-0.1%,将10年期日本国债收益率控制在0%附近,控制区间维持±0.5%不变。

三、国内观察

原油价格环比上涨。2023年3月以来(截至3月9日),WTI原油价格环比上涨1.47%,环比由负转正,由上月的-1.67%转正为本月的1.47%,最新月度均价为77.99美元/桶。布伦特原油价格环比上涨0.66%,环比跌幅缩窄,由上月的-0.55%转正为本月的0.66%,最新月度均价为84.09美元/桶。

铜价、铝价环比下跌。2023年3月以来(截至3月9日),铜价环比下跌0.83%,跌幅相对上月扩大0.33个百分点;库存同比下降9.04%,降幅相对上月缩窄5.07个百分点。铝价环比下跌3.64%,跌幅扩大0.75个百分点;库存同比下降24.24%,降幅缩窄12.49个百分点。

水泥价格指数环比上涨。3月以来,全国水泥价格指数环比由负转正,由上月的-1.21%转正为本月的1.7%。华北、东北、华东、中南、西北以及西南各区价格指数环比分别为:-4.21%、0.38%、3.54%、2.52%、1.06%以及2.07%。

螺纹钢价格环比上涨,库存同比下降,钢坯库存同比上涨。2023年3月以来,螺纹钢价格环比上涨1.38%,增幅相对上月扩大0.5个百分点;螺纹钢库存同比由正转负,由上月的5.13%转负为本月的-8.38%;钢坯库存同比上涨233.84%,增幅缩小29.09个百分点。

商品房成交面积增幅缩窄。2023年3月以来,商品房成交面积上涨35.95%,增幅缩窄40.06个百分点。其中,一线、二线、三线城市商品房成交面积同比分别为:2.82%、46.2%以及77.61%,同比变动幅度分别为-20.31、-52.4以及-77.9个百分点。

猪价、菜价、水果价格趋势分化。2023年3月以来,猪肉价格环比下跌0.43%至21.02元/公斤,跌幅相对上月缩窄10.99个百分点。蔬菜价格环比下跌5.11%至5.55元/公斤,同比由正转负。水果价格环比上涨0.73%至7.58元/公斤,增幅缩小0.18个百分点。

货币市场利率下行。2023年3月以来,R001较上月末下行181bp至1.9%;R007较上月末下行86bp至2.17%;DR001较上月末下行28bp至1.81%;DR007较上月末下行40bp至2.03%。

债券市场利率下行。2023年3月以来,一年期国债利率较上月末下行7bp至2.26%;十年期国债利率较上月末下行4bp至2.87%;一年期AAA+企业债利率较上月末下行5bp至2.77%;十年期AAA+企业债利率较上月末下行3bp至3.44%。

四、财经日历

五、风险提示

(1)政策落地不及预期;

(2)新冠二次感染高峰超出预期;

(3)房地产链条修复节奏不及预期。

当前非电脑浏览器正常宽度,请使用移动设备访问本站!